रिलेटिव स्ट्रेंथ इंडेक्स (RSI) तकनीकी विश्लेषण में एक महत्वपूर्ण सूचक है। व्यापारी और निवेशक RSI का उपयोग बाजार की गति को मापने और उपयुक्त प्रवेश व निकास बिंदुओं को निर्धारित करने के लिए करते हैं। यह लेख RSI की परिभाषा, विशेषताएँ, व्याख्या और व्यावहारिक ट्रेडिंग रणनीतियों का विस्तृत विवरण प्रदान करेगा। RSI का प्रभावी उपयोग करके आप अधिक सफल ट्रेड प्राप्त करने की उम्मीद कर सकते हैं।

1. What is RSI? Definition and Features

RSI Overview

रिलेटिव स्ट्रेंथ इंडेक्स (RSI) एक लोकप्रिय तकनीकी सूचक है जिसका उपयोग बाजार के भाव और निवेशक व्यवहार का विश्लेषण करने के लिए किया जाता है। यह मुख्य रूप से व्यापारियों को यह आकलन करने में मदद करता है कि बाजार ओवरबॉट है या ओवरसोल्ड, जिससे खरीद और बिक्री के निर्णय लेने में सहायता मिलती है। RSI मान 0 से 100 तक होता है, जो बाजार प्रवृत्ति की ताकत और दिशा का आकलन करता है।

How to Calculate RSI

RSI को हाल के मूल्य लाभों और नुकसानों के परिमाण के आधार पर गणना किया जाता है। मानक अवधि 14 दिन है, और सूत्र इस प्रकार है:

![]()

उच्च RSI मान दर्शाता है कि बाजार बुलिश है, जबकि कम मान बियरिश भावना को दर्शाता है। विशेष रूप से, 70 से ऊपर का RSI सामान्यतः “ओवरबॉट” माना जाता है, और 30 से नीचे का मान “ओवरसोल्ड” माना जाता है।

Key Features of RSI

Oscillator Nature

एक ऑसिलेटर के रूप में, RSI बाजार आंदोलनों के प्रति अत्यधिक संवेदनशील होता है। यह विशेषता इसे अल्पकालिक बाजार प्रवृत्तियों को समझने के लिए बहुत प्रभावी बनाती है। यह साइडवेज़ या रेंज‑बाउंड बाजार में विशेष रूप से काउंटर‑ट्रेंड रणनीतियों के लिए शक्तिशाली संकेत भी प्रदान कर सकता है।

Lagging Indicator Potential

दूसरी ओर, RSI एक लैगिंग इंडिकेटर है, जिसका अर्थ है कि यह मूल्य परिवर्तनों का अनुसरण करता है। यह कभी-कभी तेज़ मूल्य आंदोलनों के दौरान झूठे संकेत पैदा कर सकता है। इसलिए, व्यापारियों के लिए यह सलाह दी जाती है कि वे RSI का उपयोग अन्य तकनीकी सूचकों के साथ पुष्टि के लिए करें।

Key Signal Thresholds

RSI का उपयोग करने का एक सामान्य तरीका इसके मानों का प्रमुख थ्रेशोल्ड, जैसे 70 और 30, के साथ विश्लेषण करना है। 70 से ऊपर का RSI अक्सर ओवरबॉट माना जाता है, जबकि 30 से नीचे का मान ओवरसोल्ड माना जाता है। ये थ्रेशोल्ड अनुभवजन्य अवलोकन पर आधारित हैं, और कई व्यापारी इन्हें ट्रेडिंग निर्णय लेने के लिए संदर्भित करते हैं। जब RSI इन रेखाओं को पार करता है, तो इसे अक्सर बाजार उलटाव का संभावित संकेत माना जाता है।

Points to Consider When Using RSI

RSI उच्च जीत दर की गारंटी नहीं है, क्योंकि यह कम बाजार तरलता या बाहरी कारकों से आसानी से प्रभावित हो सकता है। ट्रेडिंग रणनीति विकसित करते समय, केवल RSI संकेतों पर ही नहीं, बल्कि व्यापक बाजार स्थितियों और संबंधित समाचारों पर भी विचार करना आवश्यक है। एक व्यापक दृष्टिकोण सुदृढ़ निर्णय लेने के लिए आवश्यक है।

2. How to Interpret and Use the RSI

रिलेटिव स्ट्रेंथ इंडेक्स (RSI) एक ऑसिलेटर‑आधारित सूचक है जिसका उपयोग बाजार की गति को मापने और ओवरबॉट या ओवरसोल्ड स्थितियों को निर्धारित करने के लिए किया जाता है। यहाँ हम विस्तार से बताएँगे कि RSI को कैसे व्याख्या करें और प्रभावी ढंग से उपयोग करें।

2.1 Interpreting RSI Values

RSI 0% से 100% के बीच उतार‑चढ़ाव करता है। मानों की सामान्य व्याख्या इस प्रकार है:

- 70% से ऊपर : ओवरबॉट स्थिति। जब RSI इस स्तर को पार करता है, तो बाजार उलटाव की उच्च संभावना होती है।

- 30% से नीचे : ओवरसोल्ड स्थिति। जब RSI इस स्तर से नीचे गिरता है, तो यह संभावित बाजार रैली का संकेत दे सकता है।

यह व्यापारी को काउंटर‑ट्रेंड रणनीति के लिए संभावित प्रवेश बिंदु पहचानने में मदद करता है।

2.2 Practical Applications of RSI in Trading

RSI का मुख्यतः दो प्रकार की रणनीतियों में उपयोग किया जाता है:

2.2.1 Contrarian Trading (Counter‑Trend)

आप RSI 70% से ऊपर होने पर शॉर्ट पोजीशन लेने या 30% से नीचे होने पर लॉन्ग पोजीशन लेने पर विचार कर सकते हैं। काउंटर‑ट्रेंड ट्रेडिंग रेंज‑बाउंड बाजारों में विशेष रूप से प्रभावी है, लेकिन मजबूत ट्रेंड के दौरान होने वाले झूठे संकेतों से सावधान रहें।

2.2.2 Trend‑Following Trading

By paying attention to the 50% centerline of the RSI, you can also take trend‑following positions. When the RSI moves above 50%, it’s considered an uptrend, and you can enter a long position. Conversely, when it drops below 50%, it signals a downtrend, and you can take a short position. This method is effective when a trend is strong.

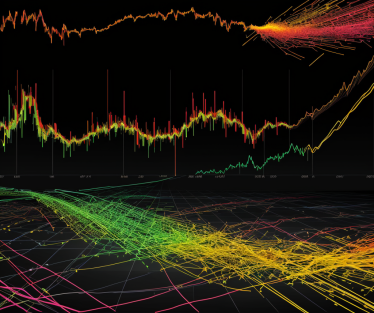

2.3 RSI का विज़ुअलाइज़ेशन

अधिकांश ट्रेडिंग प्लेटफ़ॉर्म आपको RSI को एक सब‑विंडो के रूप में दिखाने की अनुमति देते हैं। इससे आप वास्तविक समय में RSI की गति और मूल्य कार्रवाई को एक साथ ट्रैक कर सकते हैं। RSI की ऊपर और नीचे की गति को देखकर आप अपने एंट्री और एग्ज़िट का समय बेहतर तय कर सकते हैं।

2.4 RSI डाइवर्जेंस का उपयोग

RSI का उपयोग करके डाइवर्जेंस एक बहुत ही शक्तिशाली ट्रेडिंग सिग्नल है। जब कीमत नया हाई या लो बनाती है, लेकिन RSI उसी के साथ नहीं चलता, तो इसे बाजार के रिवर्सल का संकेत माना जा सकता है। ऐसे स्थितियों में सावधानीपूर्वक निरीक्षण करना और अपने खरीद‑बेच के समय के बारे में सतर्क निर्णय लेना अत्यंत महत्वपूर्ण है।

2.5 RSI सेटिंग्स को समायोजित करना

मानक RSI सेटिंग 14 पीरियड्स है, लेकिन आप इसे अपनी ट्रेडिंग शैली और बाजार की स्थितियों के अनुसार बदल सकते हैं। उदाहरण के लिए, अल्पकालिक ट्रेडिंग के लिए आप 7 या 9‑पीरियड सेटिंग का उपयोग कर सकते हैं ताकि संकेतक मूल्य आंदोलनों के प्रति अधिक संवेदनशील हो। दूसरी ओर, यदि आप दीर्घकालिक ट्रेंड पर ध्यान केंद्रित करते हैं, तो आप 21 पीरियड या उससे अधिक की सेटिंग आज़मा सकते हैं।

RSI का प्रभावी उपयोग करने के लिए यह आवश्यक है कि आप इसके मानों का अर्थ और वे बाजार की स्थितियों से कैसे जुड़े हैं, इसे अच्छी तरह समझें। ऐसी उपयोग विधि खोजें जो आपकी ट्रेडिंग शैली और प्राथमिकताओं के अनुकूल हो.

【Image】MT4 RSI

3. मूलभूत RSI ट्रेडिंग रणनीतियाँ

रिलेटिव स्ट्रेंथ इंडेक्स (RSI) का उपयोग करने वाले ट्रेडिंग तरीकों को मुख्यतः दो परिदृश्यों में विभाजित किया जाता है: रेंज‑बाउंड और ट्रेंडिंग मार्केट। इन रणनीतियों को समझना और लागू करना अधिक प्रभावी ट्रेडिंग को संभव बनाता है। यहाँ हम मूलभूत रणनीतियों की विस्तृत व्याख्या और उन्हें कैसे लागू करें, बताएँगे।

3.1 रेंज‑बाउंड मार्केट में कंट्रेरियन रणनीति

रेंज‑बाउंड मार्केट में, कीमतें एक निर्धारित सीमा के भीतर चलती हैं, जिससे कंट्रेरियन ट्रेडिंग विशेष रूप से प्रभावी होती है। यह विधि RSI का उपयोग करके बाजार की मोमेंटम को मापती है और उपयुक्त एंट्री पॉइंट खोजती है।

- सेल सिग्नल: जब RSI 70% से ऊपर जाता है, तो बाजार को “ओवरबॉट” माना जाता है। यदि RSI फिर 70% से नीचे गिरता है, तो मूल्य सुधार शुरू होने की संभावना होती है, जिससे बिक्री का अवसर मिलता है।

- बाय सिग्नल: इसके विपरीत, जब RSI 30% से नीचे गिरता है, तो बाजार को “ओवरसोल्ड” माना जाता है। यदि RSI फिर 30% से ऊपर बढ़ता है, तो मूल्य पुनरुद्धार की उम्मीद की जा सकती है, जिससे खरीद का संकेत मिलता है।

3.2 ट्रेंडिंग मार्केट में ट्रेंड‑फ़ॉलोइंग रणनीति

ट्रेंडिंग मार्केट में, आप RSI का उपयोग करके ट्रेंड की दिशा की पुष्टि कर सकते हैं और ट्रेंड‑फ़ॉलोइंग रणनीति लागू कर सकते हैं। यह दृष्टिकोण अपट्रेंड या डाउनट्रेंड के दौरान RSI की निगरानी करके प्रभावी ट्रेडिंग अवसर प्रदान करता है।

- अपट्रेंड एंट्री: सबसे पहले, RSI की क्षैतिज रेजिस्टेंस लाइन की पहचान करें। जब RSI इस लाइन को ऊपर की ओर तोड़ता है, तो इसे अपट्रेंड की शुरुआत का संकेत माना जा सकता है, और आप लंबी पोजीशन ले सकते हैं। ट्रेंड की निश्चितता बढ़ाने के लिए अन्य तकनीकी संकेतकों का उपयोग भी करने की सलाह दी जाती है।

- डाउनट्रेंड एंट्री: इसके विपरीत, यदि RSI अपनी सपोर्ट लाइन के नीचे टूटता है, तो यह डाउनट्रेंड की शुरुआत का संकेत है। इस स्थिति में आप शॉर्ट पोजीशन लेने पर विचार कर सकते हैं। ट्रेंड की निरंतरता की निगरानी करना और उचित समय पर लाभ लेना महत्वपूर्ण है।

3.3 डाइवर्जेंस के साथ ट्रेडिंग

डाइवर्जेंस वह घटना है जहाँ RSI और मूल्य आंदोलन विपरीत दिशा में चलते हैं, और यह एक महत्वपूर्ण संकेत है जो ट्रेंड रिवर्सल का संकेत देता है। इस संकेत का उपयोग करके आप सर्वोत्तम एंट्री पॉइंट्स को पकड़ सकते हैं।

- बुलिश डाइवर्जेंस: जब कीमत नया निम्न स्तर बनाती है, लेकिन RSI एक उच्च निम्न स्तर बनाता है, तब बुलिश डाइवर्जेंस होता है। यह संकेत है कि बिक्री दबाव कमजोर हो रहा है, और एक रिबाउंड निकट हो सकता है।

- बेयरिश डाइवर्जेंस: इसके विपरीत, जब कीमत नया उच्च स्तर बनाती है, लेकिन RSI एक निम्न उच्च स्तर बनाता है, तब बेयरिश डाइवर्जेंस होता है। यह अपट्रेंड के अंत का संकेत देता है, और आप शॉर्ट पोजीशन में प्रवेश करने की तैयारी कर सकते हैं।

3.4 स्टॉप-लॉस और जोखिम प्रबंधन का महत्व

RSI के साथ व्यापार करते समय, हमेशा एक स्टॉप-लॉस बिंदु निर्धारित करें और सख्त जोखिम प्रबंधन का अभ्यास करें। विशेष रूप से अस्थिर बाजारों में, RSI संकेत हमेशा सटीक नहीं होते, इसलिए सावधानीपूर्वक व्यापार आवश्यक है। जब कीमत आपकी भविष्यवाणी के विपरीत चलती है, तो पूर्वनिर्धारित स्टॉप-लॉस बिंदु पर अपनी स्थिति को स्वचालित रूप से बंद करके आप महत्वपूर्ण नुकसान से बच सकते हैं। इससे आपको अधिक आत्मविश्वास के साथ व्यापार करने में मदद मिलेगी।

4. RSI को अन्य संकेतकों के साथ संयोजित करना

हालांकि RSI (रिलेटिव स्ट्रेंथ इंडेक्स) स्वयं में एक अत्यंत उपयोगी संकेतक है, इसे अन्य संकेतकों के साथ संयोजित करने से इसकी प्रभावशीलता और बढ़ सकती है। इस अनुभाग में, हम यह बताएंगे कि RSI को अन्य संकेतकों के साथ कैसे संयोजित करें ताकि आपकी ट्रेडिंग रणनीति बेहतर हो सके।

4.1 MACD के साथ संयोजन

मूविंग एवरेज कन्वर्जेंस डाइवर्जेंस (MACD) एक संकेतक है जिसका उपयोग ट्रेंड की ताकत को मापने के लिए किया जाता है। RSI और MACD को एक साथ उपयोग करने से आपके संकेतों की सटीकता बढ़ सकती है। उदाहरण के लिए, जब RSI 70% से ऊपर क्रॉस करता है और MACD नीचे की ओर मुड़ता है, तो यह एक मजबूत सेल सिग्नल होता है। इसके विपरीत, जब RSI 30% से नीचे गिरता है और MACD ऊपर की ओर मुड़ता है, तो यह एक बाय सिग्नल होता है। दोनों संकेतकों से सिग्नल की पुष्टि करके, आप प्रवेश बिंदुओं को अधिक आसानी से पहचान सकते हैं।

4.2 बोलिंगर बैंड्स के साथ संयोजन

बोलिंगर बैंड्स एक संकेतक हैं जो मूल्य अस्थिरता को दर्शाते हैं। RSI को बोलिंगर बैंड्स के साथ संयोजित करके, आप RSI के ओवरबॉट/ओवरसोल्ड सिग्नल का उपयोग करके मूल्य आंदोलनों की पुष्टि कर सकते हैं। विशेष रूप से, यदि RSI 30% से नीचे है और कीमत निचले बोलिंगर बैंड तक पहुँचती है, तो इसे बाय सिग्नल के रूप में व्याख्या किया जा सकता है। यह संयोजन अधिक विश्वसनीय प्रवेश बिंदुओं की ओर ले जा सकता है।

4.3 मूविंग एवरेज के साथ संयोजन

मूविंग एवरेज (MA) मूलभूत संकेतक हैं जिनका उपयोग ट्रेंड की पहचान के लिए किया जाता है। RSI और MA को एक साथ उपयोग करने से आप ट्रेंड की पुष्टि कर सकते हैं और अपने प्रवेश समय को संकीर्ण कर सकते हैं। उदाहरण के लिए, यदि कीमत MA से ऊपर है और RSI 60% से ऊपर क्रॉस करता है, तो आप लंबी पोजीशन में प्रवेश करने पर विचार कर सकते हैं, क्योंकि यह संकेत देता है कि अपट्रेंड जारी रहेगा। दूसरी ओर, यदि कीमत MA से नीचे है और RSI 40% से नीचे है, तो यह संभावित शॉर्ट पोजीशन का संकेत देता है।

4.4 स्टोकास्टिक के साथ संयोजन

स्टोकास्टिक एक और ऑसिलेटर संकेतक है जिसका उपयोग ओवरबॉट और ओवरसोल्ड स्थितियों को निर्धारित करने के लिए किया जाता है। RSI और स्टोकास्टिक को संयोजित करने से और भी शक्तिशाली ट्रेडिंग सिग्नल उत्पन्न हो सकते हैं। उदाहरण के लिए, जब दोनों संकेतक एक साथ ओवरबॉट सिग्नल दिखाते हैं, तो उलटाव की संभावना बहुत अधिक होती है, जिससे पोजीशन लेने के लिए यह एक उत्कृष्ट समय बन जाता है।

4.5 अपने ज्ञान को गहरा करने के लिए व्यावहारिक अनुप्रयोग

RSI और अन्य संकेतकों के विभिन्न संयोजनों के साथ प्रयोग करना अनुभव प्राप्त करने के लिए अत्यंत महत्वपूर्ण है। ऐतिहासिक डेटा का विश्लेषण करने के लिए बैकटेस्टिंग का उपयोग करके आप यह पता लगा सकते हैं कि कौन से संयोजन आपकी ट्रेडिंग शैली के लिए सबसे अच्छा काम करते हैं। किसी भी वित्तीय जोखिम के बिना विभिन्न संयोजनों का परीक्षण करने के लिए डेमो ट्रेडिंग खाते के साथ अभ्यास करना भी अत्यधिक अनुशंसित है।

हालांकि RSI स्वयं में प्रभावी है, यह अन्य संकेतकों के साथ संयोजन करने पर और भी शक्तिशाली उपकरण बन जाता है। अपनी ट्रेडिंग रणनीति को विस्तृत करने के लिए अपने लिए सही संकेतकों का संयोजन खोजें।

5. RSI सेटिंग्स और अनुकूलन टिप्स

RSI (रिलेटिव स्ट्रेंथ इंडेक्स) का प्रभावी ढंग से उपयोग करने के लिए, इसके पैरामीटर सेटिंग्स और उन्हें कैसे समायोजित करें, यह समझना आवश्यक है। यह अनुभाग RSI सेटिंग्स के बारे में एक व्यावहारिक मार्गदर्शिका और महत्वपूर्ण बिंदु प्रदान करता है।

5.1 प्रारंभिक सेटिंग्स

RSI के लिए मानक गणना अवधि 14 अवधि है। यह सेटिंग J.W. Wilder द्वारा पेश की गई थी और व्यापक रूप से स्वीकार की जाती है। हालांकि, इष्टतम अवधि आपके ट्रेडिंग शैली और समय-सीमा पर निर्भर कर सकती है, इसलिए इसे अपनी प्राथमिकताओं के अनुसार समायोजित करना महत्वपूर्ण है।

सुझाए गए उदाहरण:

- शॉर्ट-टर्म ट्रेडिंग (स्कैल्पिंग, डे ट्रेडिंग) के लिए 9- या 5-परियादी RSI की सिफारिश की जाती है।

- लॉन्ग-टर्म ट्रेडिंग (स्विंग ट्रेडिंग, पोज़ीशन ट्रेडिंग) के लिए 22- या 42-परियादी RSI का उपयोग करने पर विचार करें।

5.2 प्रमुख थ्रेशोल्ड सेट करना

आम तौर पर उपयोग किए जाने वाले RSI थ्रेशोल्ड 70% और 30% हैं, जो अत्यधिक खरीद या बिक्री दबाव को दर्शाते हैं। हालांकि, कुछ ट्रेडर जो अधिक संवेदनशील प्रतिक्रिया चाहते हैं, वे RSI थ्रेशोल्ड को 60% और 40% पर सेट कर सकते हैं। इससे प्रवेश और निकास के समय को अधिक सटीक बनाया जा सकता है।

5.3 दृश्य अनुकूलन

RSI की दृश्यता बढ़ाने के लिए लाइन के रंग और मोटाई को समायोजित करना बहुत प्रभावी हो सकता है। यह ऊपर की प्रवृत्ति और नीचे की प्रवृत्ति के बीच अंतर करने के लिए अलग-अलग रंगों का उपयोग करने में विशेष रूप से सहायक है। आप अपने ट्रेडिंग प्लेटफ़ॉर्म के सेटिंग मेनू के माध्यम से रंग और शैली को अनुकूलित कर सकते हैं।

विशिष्ट अनुकूलन उदाहरण:

- ऊपर की प्रवृत्ति : हरे रंग की लाइन चुनें

- नीचे की प्रवृत्ति : लाल रंग की लाइन चुनें

5.4 अलर्ट फ़ंक्शन लागू करना

RSI के साथ ट्रेडिंग करते समय अलर्ट फ़ंक्शन का उपयोग करना अत्यधिक अनुशंसित है। यह आपको RSI के किसी विशिष्ट स्तर तक पहुँचने पर तुरंत प्रतिक्रिया देने की अनुमति देता है। MT4 और MT5 जैसे प्लेटफ़ॉर्म पर, आप RSI मान के किसी निर्दिष्ट थ्रेशोल्ड तक पहुँचने या किसी लाइन को तोड़ने पर सूचनाएँ सेट कर सकते हैं।

5.5 नियमित समीक्षा

बाजार की स्थितियों के अनुसार अपने RSI सेटिंग्स की नियमित समीक्षा करना महत्वपूर्ण है। मजबूत ट्रेंडिंग बाजारों में, आप प्रतिक्रिया बढ़ाने के लिए अवधि को छोटा कर सकते हैं। इसके विपरीत, रेंज-बाउंड बाजारों में, थोड़ी लंबी अवधि का उपयोग करके झूठे संकेतों को कम किया जा सकता है।

नियमित परीक्षण

आपको अपने ट्रेडिंग परिणामों की नियमित जाँच करनी चाहिए और लगातार समीक्षा करनी चाहिए कि क्या आपके RSI सेटिंग्स इष्टतम हैं। लगातार परीक्षण और समायोजन करके, आप अपने व्यक्तिगत ट्रेडिंग शैली के लिए RSI का उपयोग करने का सबसे अच्छा तरीका खोज सकते हैं।

सारांश

RSI निवेशकों के लिए एक उपयोगी तकनीकी संकेतक है। हालांकि, अधिक सटीक ट्रेडिंग संकेत प्राप्त करने के लिए, इसे अकेले के बजाय अन्य संकेतकों के साथ संयोजन में उपयोग करना बेहतर है। RSI सेटिंग्स, अनुकूलन, और जोखिम प्रबंधन जैसे विभिन्न कारकों पर विचार करना आवश्यक है ताकि संकेतक को अपनी ट्रेडिंग शैली के अनुरूप बनाया जा सके। नियमित परीक्षण और समायोजन के माध्यम से, आप एक प्रभावी RSI-आधारित रणनीति स्थापित कर सकते हैं और बेहतर ट्रेडिंग परिणामों का लक्ष्य रख सकते हैं।

अक्सर पूछे जाने वाले प्रश्न

RSI क्या है?

RSI (Relative Strength Index) एक प्रमुख तकनीकी संकेतक है जो बाजार की मनोवैज्ञानिक स्थिति को दर्शाता है। यह 0 से 100 तक होता है, जहाँ उच्च मान ओवरबॉट बाजार और निम्न मान ओवरसोल्ड बाजार को इंगित करता है। ट्रेडर इस मान का उपयोग यह तय करने के लिए संदर्भ के रूप में करते हैं कि कब खरीदना या बेचना है।

RSI का उपयोग कैसे किया जाता है?

RSI का मुख्यतः दो रणनीतियों में उपयोग किया जाता है। एक है काउंटर-ट्रेंड रणनीति, जहाँ ट्रेडर RSI के 70% से अधिक होने पर बेचने और 30% से नीचे गिरने पर खरीदने पर विचार करते हैं। दूसरी है ट्रेंड-फॉलोइंग रणनीति, जहाँ ट्रेडर 50% लाइन के ऊपर टूटने को खरीदने का अवसर और नीचे टूटने को बेचने का अवसर मानते हैं। ट्रेडर अक्सर इन तरीकों को संयोजित करते हैं, जिसमें RSI डाइवर्जेंस का उपयोग भी शामिल है, ताकि अपनी स्वयं की ट्रेडिंग शैली स्थापित कर सकें।

RSI को अन्य संकेतकों के साथ संयोजित करने का लाभ क्या है?

हालाँकि RSI को अकेले भी उपयोग किया जा सकता है, इसे MACD, बोलिंगर बैंड्स, या मूविंग एवरेज जैसे अन्य संकेतकों के साथ संयोजित करने से आपके संकेतों की सटीकता बढ़ सकती है। जब दो या अधिक संकेतक एक ही समय पर संकेत देते हैं, तो इसे अधिक विश्वसनीय प्रवेश बिंदु के रूप में उपयोग किया जा सकता है। यह महत्वपूर्ण है कि आप अपनी ट्रेडिंग शैली के अनुरूप सही संयोजन खोजें।

मुझे अपने RSI सेटिंग्स को कैसे समायोजित करना चाहिए?

मानक RSI सेटिंग 14 अवधियों की होती है, लेकिन आपको अपनी ट्रेडिंग शैली के आधार पर एक उपयुक्त अवधि चुननी चाहिए। 9 या 5 अवधि की सेटिंग अल्पकालिक ट्रेडिंग के लिए उपयुक्त है, जबकि 22 या 42 अवधि की सेटिंग दीर्घकालिक ट्रेडिंग के लिए बेहतर है। आप सामान्य थ्रेशोल्ड्स 70% और 30% को अपनी पसंद के अनुसार 60% और 40% में भी अनुकूलित कर सकते हैं। बाजार की स्थितियों के अनुरूप अपनी सेटिंग्स की नियमित समीक्षा और समायोजन करना भी महत्वपूर्ण है।